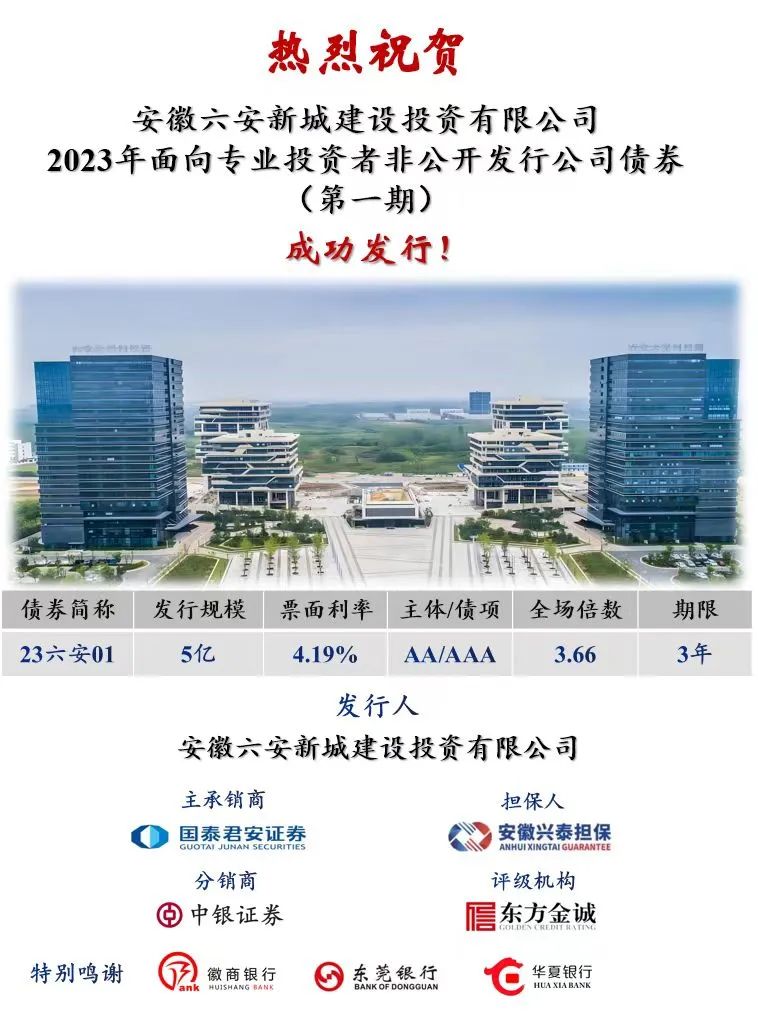

8月29日,六新集團(tuán)所屬子公司安徽六安新城建設(shè)投資有限公司成功發(fā)行“2023年面向?qū)I(yè)投資者非公開發(fā)行公司債券(第一期)”����。該項(xiàng)目發(fā)行規(guī)模5億元,期限3年��,利率4.19%�����,全場(chǎng)認(rèn)購倍數(shù)3.66倍���。

在直接融資市場(chǎng)持續(xù)收緊��、區(qū)縣債券利率上行的情況下�����,六新集團(tuán)提前擬定發(fā)行計(jì)劃���,設(shè)計(jì)發(fā)行方案���,與擔(dān)保機(jī)構(gòu)、證券機(jī)構(gòu)���、評(píng)級(jí)機(jī)構(gòu)��、律師事務(wù)所�����、會(huì)計(jì)師事務(wù)所等中介機(jī)構(gòu)通力協(xié)作,如期完成各項(xiàng)工作�,確保了本次公司債的成功發(fā)行。

此次公司債的發(fā)行�����,優(yōu)化了公司債務(wù)結(jié)構(gòu)�,推動(dòng)融資成本進(jìn)一步降低,有助于持續(xù)提升六新集團(tuán)品牌影響力���,助力金安經(jīng)濟(jì)開發(fā)區(qū)高質(zhì)量發(fā)展����。